Участники кредитного рынка считают, что нецелевые кредиты под залог недвижимости — сложный продукт, его нельзя масштабировать без офисов в регионах. Но проблему могут решить технологии.

«Сложность» продукта мешает развитию рынка. С одной стороны, есть банк, который мог бы выдавать кредиты под залог недвижимости и увеличивать свой кредитный портфель. Помимо этого он бы получал надежную защиту своих денег. С другой — заемщик, который за счет залога мог бы снизить ставку и получить большую сумму на решение своих финансовых вопросов.

Проблемы нецелевого залогового кредитования решаются технологиями. В 2019 г. мы задумались о том, как упростить этот процесс, сделать его удобным и еще более выгодным для всех участников сделки. Так мы создали несколько сервисов, которые упростили нецелевое залоговое кредитование для всех участников.

Сегодня для клиентов финансовых организаций, которые используют цифровые решения Credit.Club, процесс получения кредита под залог ничем не отличается от беззалогового кредитования — он стал понятнее, дешевле и доступнее. Для самих кредиторов открывается возможность масштабировать бизнес на всей территории страны с минимальными операционными издержками, снизив кредитные риски и увеличивая размер портфеля. При необходимости они могут продавать активы — электронные закладные «в один клик» другим кредиторам, пользователям цифровых решений Credit.Club.

Цифровые решения Credit.Club позволяют банкам увеличить объемы кредитного портфеля, а в нужный момент пополнить пассивы за счет продажи долга другим финансовым институтам

Мы помогаем банкам и финансовым организациям становиться технологичнее

Готовые цифровые решения Credit.Club — результат опыта работы с ипотекой и множества экспериментов за несколько лет. За счет развития технологий и веб-сервисов государственных информационных систем, мы научились оценивать недвижимость, собственников, исключать риски и регистрировать ипотеку онлайн.

И теперь готовы делиться экспертизой с другими финансовыми институтами — предоставлять решения для запуска продукта нецелевой ипотеки на витрине банка. На платформе есть все модули и сервисы, которые полноценно обеспечивают бизнес-процесс. Их можно адаптировать под требования любой финансовой организации.

Цифровые решения для запуска нецелевой ипотеки

Модули системы для решения финансовых задач банков

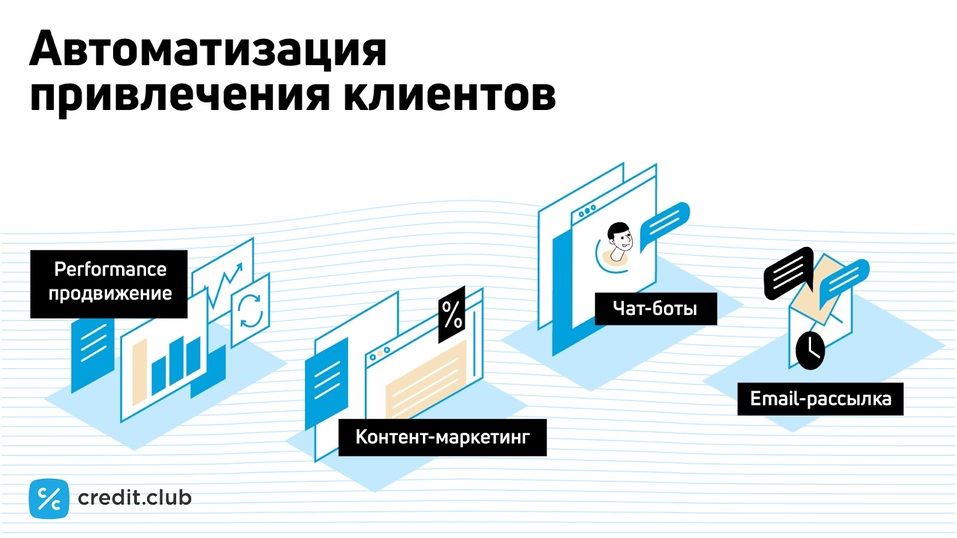

1. Привлечение клиентов. Мы создали систему автоматических воронок продаж, в которую входят performance-продвижение, контент-маркетинг, чат-боты в мессенджерах, автоматизированные email-рассылки и др.

За счет дата-анализа мы лучше понимаем клиента и создаем для него подходящие предложения. А автоматический скоринг подбирает клиентов под кредитную политику финансовой организации, персональный кредитный рейтинг и другие условия.

2. Система оценки заемщиков. Мы выработали адаптивную систему, которая обеспечивает многоуровневую автоматическую проверку потенциальных заемщиков по десяткам различных параметров и не ограничивается только сведениями из кредитной истории. По результатам оценки выводится подробный отчет.

Система скоринга легко «подстраивается» под кредитную политику финансовой организации и использует нужные банку показатели для принятия решения по заявке на предоставление кредита.

3. Сервис оценки залога. Одним из первых наших цифровых решений стала разработка интеллектуальной системы оценки залога, которая включает в себя два модуля: оценка юридических рисков и оценка стоимости.

На первом этапе оценки юридических рисков осуществляется проверка объекта недвижимости и сбор данных о нем с помощью автоматизированной системы. Она определяет наличие обременений, арестов, использование материнского капитала при покупке объекта, наличие лиц, имеющих пожизненное право пользования, и исключает другие риски утраты обременения и снижения ликвидности объекта залога.

Второй модуль сервиса сравнивает объект залога с тысячами похожих предложений на рынке и за 0,5 секунды формирует отчет о рыночной стоимости недвижимости. Он также помогает определить максимально возможную сумму кредита с учетом показателя LTV. Правильное соотношение суммы займа к стоимости объекта залога гарантирует возврат кредитору денег и процентов, даже если заемщик уйдет в дефолт.

4. Доставка финансовых продуктов. Для дистанционного обслуживания необходима личная встреча финансовой организации с клиентом. Многие банки даже при наличии приложения ДБО не могут принять клиента на обслуживание в том городе, где нет офиса. Мы решили эту проблему и создали агентскую сеть по всей России — координация команды и своевременное оказание услуги по доставке финансовых продуктов происходит за счет отдельного цифрового решения для управления процессом.

Мы можем доставлять лично клиенту любой банковский продукт, собирать данные для идентификации и верифицировать клиента.

5. Подписание документов онлайн. Для оформления сделки в традиционном виде обычно нужно было использовать большое число бумажных документов и подписывать их лично только в определенном месте и назначенное время.

Благодаря нашим сервисам клиент в любой момент подписывает все документы — в том числе и пакет документов на кредитование под залог недвижимости. Он может это сделать в нашем приложении для электронного документооборота с помощью КЭП, которая выпускается после личной идентификации.

6. Онлайн регистрация залога через интеграцию с Росреестром. Чтобы зарегистрировать обременение, обычно представитель кредитора вместе с клиентом отправляются в МФЦ и сдают документы. А после — ожидание регистрации сделки в Росреестре в течение 5–9 дней.

Мы интегрировались с API Росреестра, чтобы не тратить время на МФЦ и ускорить оформление сделки. Так получили возможность весь процесс регистрации проводить удаленно за пару кликов. Сейчас мы просто загружаем документы в систему, даем клиенту их подписать квалифицированной электронной подписью и отправляем в Росреестр.

В результате регистрации финансовые организации получают пакет документов в электронном формате, подписанный электронной подписью Росреестра. Дополнительная ценность онлайн регистрации — формирование электронных закладных, которые можно продавать другим финансовым организациям.

7. Дистанционное обслуживание клиентов. Разработали личный кабинет, настроили интеграции с финансовыми организациями, создали системы мониторинга своевременной оплаты, уведомлений заемщиков и онлайн-консультаций.

8. Коллекшн. Мы оптимизировали работу со взысканием задолженности с помощью CRM-системы, которая помогает сократить ресурсы на работу по возврату долгов. Система позволяет юристам отслеживать статус договора, своевременно совершать предусмотренные регламентом работы с просроченной задолженностью, генерировать документы.

Благодаря нашей системе работы с задолженностью большинство должников, ушедших в дефолт, добровольно возвращают заемные средства на стадии судебного разбирательства или исполнительного производства.

9. «Рынок электронных закладных». Сделали более удобным процесс купли-продажи закладных — за счет перевода их в цифровой формат. Когда возникает потребность, финансовые организации смогут пополнить пассивы через быструю продажу закладных другим кредиторам, которые используют цифровые решения Credit.Club.

Подключение всех модулей продукта происходит быстро и не требует привлечения большого штата разработчиков. Обсудить условия получения цифровых решений для запуска нецелевой ипотеки можно с CEO Credit.Club Александром Фарленковым.

Почта: a.farlenkov@credit.club

Телефон: +7 982 650 57 83

Телеграм: @alexander_farlenkov

Коротко о компании:

Credit.Club — платформа цифровых решений для запуска и оптимизации кредитного продукта под залог недвижимости без офисов и привязки к регионам.

ООО «Кредит.Клаб»

ОГРН 1196658084743

ИНН 6678105594