Ценообразование в кризис: как уральский бизнес адаптируется к новым условиям

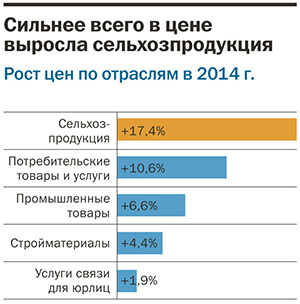

Бизнес меняет подходы к ценообразованию из-за нестабильного курса рубля и подорожавших заемных средств. Об импортозамещении говорят и ритейлеры, и промышленники. Все сокращают издержки, как могут.

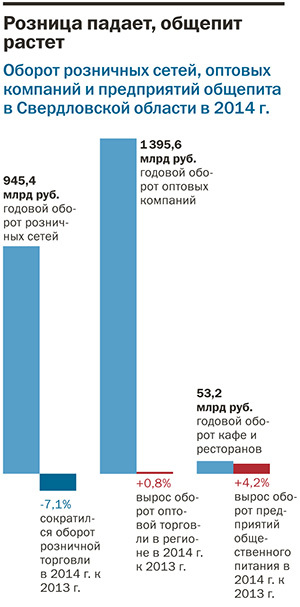

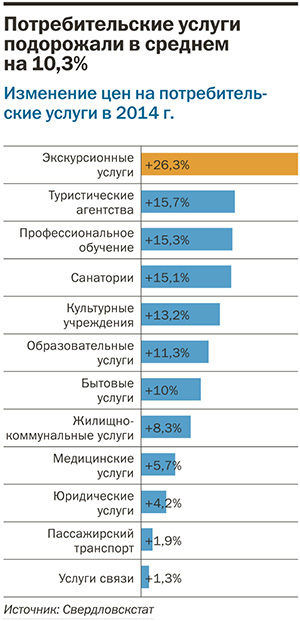

Тренд на сохранение собственной маржи, а не на ее увеличение обозначился в бизнесе еще в середине 2014 г. Сначала удар пришелся по ритейлерам и рестораторам — когда в ответ на экономические санкции стран Евросоюза и США Россия ввела продуктовое эмбарго. Но самым сильным испытанием для отечественного бизнеса стало резкое падение курса рубля по отношению к евро и доллару. Это ограничило работу с иностранными поставщиками, которые, желая сохранить свою прибыль, стали требовать с отечественных партнеров предоплату. Некоторые просто взяли паузу в ожидании стабилизации. Не добавило позитива и то, что Центробанк поднял ключевую ставку до 17%. Позже ее снизили до 15%, но банки по-прежнему осторожничают — иной раз ставка доходит до 30% годовых. Все эти факторы заставили бизнес перекроить свои принципы ценообразования, чтобы остаться на плаву.

Деньги не по карману

От того, сколько стоят заемные деньги на рынке, во многом зависит дальнейшее его развитие и конечная цена товара. По прогнозам председателя правления СКБ-банка Дениса Репникова, резкого удешевления стоимости кредитов ждать не стоит.

От того, сколько стоят заемные деньги на рынке, во многом зависит дальнейшее его развитие и конечная цена товара. По прогнозам председателя правления СКБ-банка Дениса Репникова, резкого удешевления стоимости кредитов ждать не стоит.«Банки в декабре переоформили от 30 до 50% своей ресурсной базы по новой цене, установленной ЦБ. В конце 2014 г. она изменилась с 9 до 17%, это значит, что в 2015 г. банки будут платить ровно в два раза больше за ресурсы», — уверен г-н Репников.

По его словам, каждый банк в нынешних условиях будет искать компромисс между клиентоориентированностью и оптимизацией собственных расходов.

«Некоторые банки идут по пути увеличения ставок по кредитованию, причем даже по действующим кредитам, если это позволяют условия договора. Такие меры могут применяться к юридическим лицам, и они, как правило, относятся с пониманием», — добавил г-н Репников.

Подобное удорожание привлеченных средств останавливает бизнес в росте. Так, например, генеральный директор торговой сети «Звездный» Александр Райсих рассказал, что компания притормозила строительство новых магазинов.

«Объекты с высокой степенью готовности мы завершаем, — говорит он. — А там, где строительство еще не начиналось, решили повременить. Банковские ставки реально выросли вдвое, а если считать с начала 2014 г., то даже в 2,5 раза. Но у бизнеса нет такой доходности, чтобы платить 23-25% годовых. Кредиты стали неподъемными как для инвестиций, так и для текущей деятельности».

По той же причине торговая сеть «Монетка» откроет в 2015 г. на 100 магазинов меньше.

Поставщики страхуют риски

К эмбарго на иностранные продукты питания, добавившим ритейлерам проблем, торговые сети уже адаптировались, найдя замену запрещенным товарам. Торговой сети «Монетка», которая сама импортирует продукты категории «фреш», пришлось отказаться от европейских фруктов и овощей в пользу продуктов из Турции, Египта, Китая и стран Средней Азии.

«Из-за падения курса рубля торговым сетям придется отказаться от товаров категории «нон-фуд», которые многие возят из Китая, — говорит гендиректор торговой сети «Монетка» Роман Заболотнов. — Если раньше китайские предприятия предоставляли нам отсрочку платежа, то теперь требуют предоплату».

Еще больше осложняет работу с поставщиками отсутствие информации, как изменится стоимость длинных денег в ближайшем будущем. По словам ритейлеров, в последнее время они настаивают на регулярной индексации цен и сокращении отсрочек. Особенно те, что пользуются кредитными ресурсами или возят иностранные товары. Из-за растущего курса доллара появилась группы товаров, которые нецелесообразно ввозить в страну, ибо покупателей на них не найдется.

Рост цен на продукцию у поставщиков алкоголя оказался более прогнозируемым, чем у тех,

кто устанавливает цены на продукты питания, уверен владелец Intouch Cocktail Bar Артем Дударенко. Игроки, которые просто импортируют и перепродают, подняли цены на 30-50%. Производители и владельцы брендов увеличили цены на 15-25% — за счет оптимизации внутренних процессов.

«Мировые производители алкоголя сделали «корректирующие» повышения с оглядкой друг на друга. И даже российские бренды, ведь в них всегда «зашит» импорт: семена, дрожжи, упаковка или же оборудование. А местные дистрибьюторы отменили скидки», — рассказал г-н Дударенко.

Тем временем фармдистрибьюторы настаивают на сокращении отсрочки платежей. По словам Андрея Блюма, руководителя управляющей компании «АСА» (сеть «Аптечный стандарт»), вместо традиционной отсрочки в 90 дней дистрибьюторы сдвигают сроки до 60-ти. «В идеале они хотели бы работать с отсрочкой не более двух недель. Кризисные явления проявляются и в том, что оптовики предлагают аптечным сетям скидки за быструю оплату товара.

Тем временем фармдистрибьюторы настаивают на сокращении отсрочки платежей. По словам Андрея Блюма, руководителя управляющей компании «АСА» (сеть «Аптечный стандарт»), вместо традиционной отсрочки в 90 дней дистрибьюторы сдвигают сроки до 60-ти. «В идеале они хотели бы работать с отсрочкой не более двух недель. Кризисные явления проявляются и в том, что оптовики предлагают аптечным сетям скидки за быструю оплату товара.«Не секрет, что дистрибьюторы плотно работают с кредитными ресурсами, — говорит г-н Блюм. — Учитывая, что кредитование подорожало практически вдвое, у тех, кто пользуется банковскими займами, появились финансовые сложности. И люди стараются быстрее распродать товар, чтобы рассрочка была меньше». По его наблюдениям, после нового года рост цен на аптечную продукцию составил около 15%.

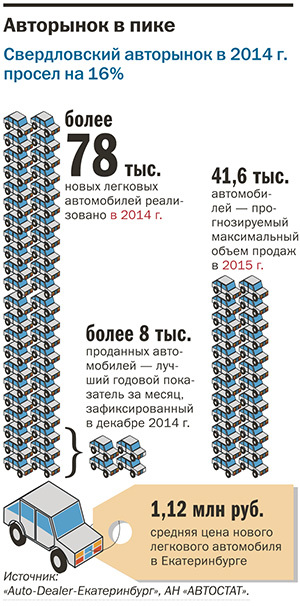

Нестабильность курса валют оказалась на руку автодилерам. В конце декабря из-за ажиотажного спроса на зарубежные автомобили они тоже подняли цены, чтобы не терять выручку.

Нестабильность курса валют оказалась на руку автодилерам. В конце декабря из-за ажиотажного спроса на зарубежные автомобили они тоже подняли цены, чтобы не терять выручку.«Процесс продолжается до сих пор. На какие-то марки стоимость выросла всего на 7-8% по отношению к ноябрю прошлого года, а на какие-то разница в ценах достигает уже 30-40%», — отметил гендиректор УК «Оками» Альберт Арутюнян. По его мнению, цены, скорее всего, продолжат расти.

Малые производственные предприятия также сталкиваются с ростом закупочных цен на комплектующие, однако отпускные цены планируют повышать постепенно: в условиях высококонкурентных и насыщенных рынков резкое изменение ценовой политики может привести к резкому оттоку клиентов и дилеров. Такой стратегии, например, придерживается Алексей Бахов, коммерческий директор компании «Спецремстрой», которая занимается выпуском пластиковых окон. По его словам, с начала декабря 2014 г. абсолютно все закупочные позиции увеличились в цене: от 5% на профиль и до 30% на стекло, металлическое армирование и фурнитуру.

«В итоге себестоимость пластикового окна в середине января 2015 г. относительно ноября 2014 г. выросла на 20%. Но прямая трансляция таких цен на дилеров компании в условиях высококонкурентного и насыщенного рынка стала бы серьезным потрясением. Складские запасы, приобретенные по ценам 2014 г., и финансовая стабильность компании позволяют нам плавно ежемесячно поднимать отпускные цены с выходом на норму прибыли к 1 апреля 2015 г.», — рассказывает он.

При этом г-н Бахов не исключает, что повышаться будут также и цены для партнеров, с которыми заключены долгосрочные договоры. «Мы придерживаемся стратегии недопущения фиксации цен. Все текущие договоры между компанией и застройщиками предусматривают ежемесячную корректировку отпускных цен при резких колебаниях цен поставщиков или курса евро», — пояснил он.

Как заменить незаменимое

В условиях экономической закрытости внешних рынков предприниматели вынуждены искать замену зарубежной продукции. Как отмечают участники рынка ритейла, сейчас производители, импортеры и ритейлеры — все вынужденно пересматривают свой ассортимент, и этот процесс еще не закончился.

«Покупатель еще не решил, как ему быть, — поясняют руководители торговых сетей. — Говорить о тенденциях можно будет через месяц или два, когда все поймут, что происходит в стране, когда оптовики проведут ротацию ассортимента, а сети поставят продукты на полки и поймут, востребованы ли они покупателями».

«Покупатель еще не решил, как ему быть, — поясняют руководители торговых сетей. — Говорить о тенденциях можно будет через месяц или два, когда все поймут, что происходит в стране, когда оптовики проведут ротацию ассортимента, а сети поставят продукты на полки и поймут, востребованы ли они покупателями».

Но все подчеркивают, что о сокращении ассортимента речь не идет. По общему мнению, его, скорее, придется пересматривать в сторону удешевления.

«Продукция сегментов средний и средний плюс на полках, конечно, останется, но в основном мы будем делать ставку на товары privat label. Ассортимент в сегменте фруктов и овощей пересматриваться не будет, но все продукты из этой категории однозначно подорожают как валютный товар», — прогнозирует Роман Заболотнов.

О замене поставщиков задумались и рестораторы. Чтобы не поднимать цены и не потерять в результате клиентов, они вынужденно обратили внимание на местных производителей.

«Все вплотную занялись импортозамещением пива и вина. На рынке, в том числе в нашей области, есть очень достойное крафтовое пиво, которое не уступает импортным аналогам, а стоит в разы дешевле. Отдельные позиции винной карты с успехом заменяются на производителей Кубани», — пояснил г-н Дударенко. По его словам, из-за растущего спроса на отечественную алкогольную продукцию растет и предложение. «Дистрибьюторы каждую неделю вводят какую-нибудь новинку российского виноделия, которая никогда прежде не поставлялась в наши широты», — говорит он.

Так, Intouch Cocktail Bar предлагает коктейли, где главная составляющая — настоенный на фруктах и ягодах алкогольный напиток по единой для гостя цене — бурбон на вишне, джин на малине, ром на кураге.

«Это трудозатратно, но позволяет добиться яркого и запоминающегося вкуса даже по сравнению с премиальным выдержанным алкоголем, снизить себестоимость коктейля и сохранить адекватные нашей концепции цены», — считает г-н Дударенко.

Искать замену зарубежным партнерам пришлось и представителям телекоммуникационного и ИТ-рынка. Из-за того, что они напрямую связаны с европейскими и американскими производителями, вслед за долларом и евро подскочили цены на всю линейку оборудования, необходимого для расширения сети и модернизации сетевой инфраструктуры. В компании «ИНСИС» рассказали, что сейчас ведутся переговоры с поставщиками, ищутся новые.

«Предпосылок для снижения тарифов сейчас нет — в Екатеринбурге и так одно из самых демократичных ценообразований на рынке по сравнению с другими городами страны. Но мы все равно занялись активным поиском новых вендоров для получения возможностей использовать более дешевую номенклатуру», — пояснил генеральный директор «ИНСИС» Артем Черанев.

В ГК «ХОСТ» добавили, что за границей покупается 85-90% всего софта и оборудования.

«Валютные кульбиты при бюджетировании удалось предусмотреть не всем нашим заказчикам. Если в масштабировании существующей ИТ-инфраструктуры сэкономить вряд ли удастся, то в новых проектах можно обратить свой взор на отечественных и восточных производителей. Железо, выпускаемое на побережье Южно-Китайского моря и Индийского океана, сейчас дешевле европейского и вполне конкурентоспособно по качеству и функционалу», — рассказал генеральный директор группы компаний «ХОСТ» Константин Суслов.

Сдержать рост цен компании стараются, оптимизируя как работу с клиентами, так и внутренние процессы. «ИНСИС», например, сократил неприоритетные проекты по модернизации и расширению сети, усилил акценты на удержании абонентов.

«В перспективе это даст нам возможность уменьшить количество новых подключений, оставляя неизменным прирост активной абонентской базы», — считает г-н Черанев.

Сократить издержки в страховой компании «УРАЛСИБ» планируют за счет обновления процессингового центра и перехода на использование новой IT-системы.

Реальный сектор: приобретения и потери

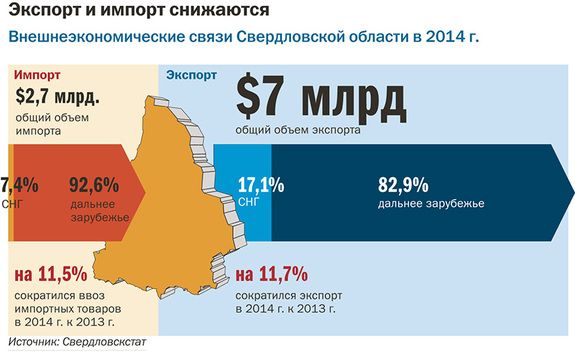

Представители логистических компаний, работающие с крупными металлургическими холдингами, говорят, что объем импортно-экспортных перевозок в 2014 году существенно не изменился. Производители трубной отрасли это подтверждают, однако в прогнозах на 2015 г. признают, что при текущем уровне нефтяных цен потребление их продукции может снизиться. Фактором роста могут стать крупные трубопроводные проекты, такие как «Южный коридор» и «Сила Сибири». От государства трубники ждут поддержки своих инициатив, связанных с импортозамещением. Примером для подражания они считают компанию «Газпром», которая за несколько лет практически отказалась от импортных труб в пользу отечественной продукции.

Представители логистических компаний, работающие с крупными металлургическими холдингами, говорят, что объем импортно-экспортных перевозок в 2014 году существенно не изменился. Производители трубной отрасли это подтверждают, однако в прогнозах на 2015 г. признают, что при текущем уровне нефтяных цен потребление их продукции может снизиться. Фактором роста могут стать крупные трубопроводные проекты, такие как «Южный коридор» и «Сила Сибири». От государства трубники ждут поддержки своих инициатив, связанных с импортозамещением. Примером для подражания они считают компанию «Газпром», которая за несколько лет практически отказалась от импортных труб в пользу отечественной продукции.

Благоприятный для экспортеров валютный курс позволил продемонстрировать сдержанный оптимизм и УГМК. В январе 2015 г. УК «Кузбассразрезуголь» (предприятие сырьевого комплекса УГМК) объявила о запуске в Кемеровской области обогатительной фабрики «Калтанская Энергетическая». Низкозольный концентрат, который она будет производить, отправят в страны Европы, Японию и Корею. По словам генерального директора УГМК Андрея Козицына, за счет девальвации рубля и экспортного потенциала нового продукта период окупаемости фабрики сократится с пяти лет до четырех.

Малые и средние машиностроительные компании, теряющие потребителей, рассчитывают удержаться на плаву за счет контрактов с государственными структурами. По общему мнению, предприятия с бюджетным финансированием, прежде всего, те, что относятся к оборонному комплексу, даже в кризис не склонны решать свои экономические проблемы за счет сокращения затрат. Исключением из этого правила можно считать корпорацию «Уралвагонзавод», для которой минувший год оказался годом испытаний.

Еще летом «Уралвагонзавод» оказался в числе крупных оборонных предприятий, попавших под санкции американского министерства финансов. В первую очередь это отразилось на совместных проектах УВЗ с иностранными компаниями Caterpillar и Bombardier, которые с помощью УВЗ планировали выйти на российский рынок. Чешские машиностроители, поставлявшие прежде на УВЗ специальные расточные и карусельные станки, заявили, что теперь не могут сотрудничать с оборонным предприятием, причем не только из-за санкций, но и из-за сложного финансового положения корпорации. Гендиректор УВЗ Олег Сиенко, комментируя для СМИ ситуацию на заводе, подтвердил, что доходность падает из-за низкого спроса на железнодорожную и машиностроительную продукцию, поскольку срок службы вагонов часто продлевается. Отдельно он отметил, что в условиях экономического кризиса и политической блокады было бы целесообразным приостановить действие отдельных федеральных законов, которые, по его мнению, мешают предприятиям работать.

Еще летом «Уралвагонзавод» оказался в числе крупных оборонных предприятий, попавших под санкции американского министерства финансов. В первую очередь это отразилось на совместных проектах УВЗ с иностранными компаниями Caterpillar и Bombardier, которые с помощью УВЗ планировали выйти на российский рынок. Чешские машиностроители, поставлявшие прежде на УВЗ специальные расточные и карусельные станки, заявили, что теперь не могут сотрудничать с оборонным предприятием, причем не только из-за санкций, но и из-за сложного финансового положения корпорации. Гендиректор УВЗ Олег Сиенко, комментируя для СМИ ситуацию на заводе, подтвердил, что доходность падает из-за низкого спроса на железнодорожную и машиностроительную продукцию, поскольку срок службы вагонов часто продлевается. Отдельно он отметил, что в условиях экономического кризиса и политической блокады было бы целесообразным приостановить действие отдельных федеральных законов, которые, по его мнению, мешают предприятиям работать.

Говоря о том, какой стратегии следует придерживаться бизнесу, председатель совета свердловского регионального отделения «Деловой России» Леонид Гункевич отмечает: единого правила нет.

«Если компания находится в неэластичном спросе, то ее товар в любом случае будут покупать, несмотря на поднятие цен. В другой компании увеличение ценника приведет к тому, что их товар не будет покупаться и положение компании ухудшится. Единственное, что сейчас может делать бизнес, — это не останавливаться. Этот год станет годом маркетинга — бизнес должен всегда быть в теме, следить за изменениями: как на рынке, так и на правовом и экономическом полях. Нужно следить за тенденциями и быть в курсе событий», — считает он.

Директор института экономики УрО РАН Александр Татаркин отмечает, что о проблемах бизнес-сообщества не забывают в кабинете министров.

«Еще в прошлом году на заседании экспертного совета при правительстве РФ в присутствии зампреда правительства Аркадия Дворковича и главы минфина Антона Силуанова обсуждался вопрос двухлетних налоговых каникул для малого и среднего бизнеса. С 1 января он вступил в силу. Еще предлагалось предоставлять бизнесу региональные и муниципальные гарантии», — рассказал г-н Татаркин.

«Еще в прошлом году на заседании экспертного совета при правительстве РФ в присутствии зампреда правительства Аркадия Дворковича и главы минфина Антона Силуанова обсуждался вопрос двухлетних налоговых каникул для малого и среднего бизнеса. С 1 января он вступил в силу. Еще предлагалось предоставлять бизнесу региональные и муниципальные гарантии», — рассказал г-н Татаркин.

По его словам, сейчас особенно важно помочь малому и среднему бизнесу, чтобы тот остался на рынке.

«Но я подчеркиваю: сначала надо внимательно отследить, какие негативные тенденции сильнее всего сказываются на предпринимательской деятельности в России. И нельзя торопиться — поспешность здесь больше вредна, чем полезна», — подытожил он.

Авторы: Александра Прыткова, Оксана Сергеева, Михаил Старков