Рейтинг продуктового ритейла в Екатеринбурге

Рейтинг продуктового ритейла в Екатеринбурге 2015

О рынке продуктового ритейла Екатеринбурга

В 2014 г. в Екатеринбурге были открыты двери трех гастрономов премиум класса: «Гастрономъ «Елисейский» на ул. Красноармейская, 64 и на ул. 8 Марта, 190 и супермаркет элитных продуктов «Гастрономия» на ул. Розы Люксембург, 4 (ТЦ «Покровский Пассаж»). Первый входит в состав ТС «Елисей», второй — ТС «Звездный».

В 2014 г. в Екатеринбурге были открыты двери трех гастрономов премиум класса: «Гастрономъ «Елисейский» на ул. Красноармейская, 64 и на ул. 8 Марта, 190 и супермаркет элитных продуктов «Гастрономия» на ул. Розы Люксембург, 4 (ТЦ «Покровский Пассаж»). Первый входит в состав ТС «Елисей», второй — ТС «Звездный».

Тренды развития рынка продуктового ритейла региона I п/г 2015 г.

1| Оборот розничной торговли продуктами питания в регионе сокращается. Согласно данным Росстата, оборот продритейла за январь–июнь 2015 г. в сопоставимых ценах (с учетом инфляции) сократился на 10,8% в сравнении с оборотом за аналогичный период в 2014 г. и составил 241,8 млрд. руб.

2| Средний чек в продуктовых магазинах региона сократился с начала года на 1,4%. По данным исследовательского холдинга «Ромир», в среднем жители Екатеринбурга и пригорода в первом квартале 2015 г. тратили на продукты за один поход в магазин 485,3 руб., во втором квартале — 458,3 руб. Вместе с тем, по данным Росстата, потребительские цены на товары и услуги в регионе с начала 2015 г. выросли на 8,6%, в том числе: на продовольственные товары — на 11,4%, непродовольственные товары — на 8,9%, услуги — на 4,2%.

3| После ввода продуктовых контрсанкций РФ в 2014 г. количество импортных товаров в сетях ритейлеров региона сократилось на 5%. Согласно данным участников рейтинга, по итогам I п/г 2015 г. доля импортных товаров в структуре товарооборота сетей в среднем не превышает 15%, по итогам января–июня 2014 г. доля импорта в товарообороте сетей составляла 20%. К примеру, Х5 Retail Group увеличила долю российской продукции по некоторым группам товаров в два-три раза.

По данным оператора, доля российских брендов твердых сыров в продуктовой сети «Перекресток» выросла в три раза и достигла 45%, в гипермаркетах «Карусель» практически удвоилась и превысила 60%. В полтора раза, до 71%, увеличилась доля российской продукции в категории «твердые сыры» и в магазинах «Пятерочка».

В целом, отмечает оператор, к августу 2015 г. доля импортных товаров в продуктовых сетях значительно сократилась — не превышает 10%. В то же время, в сравнении с прошлым годом, доля импортных товаров другого оператора ТС «Елисей» осталась практически неизменной — 15% (январь–июнь 2014 г. — 15,7%).

4| В кризис число продуктовых магазинов в регионе продолжает расти. Согласно данным комитета по товарному рынку администрации Екатеринбурга, в городе действует чуть более полутора тысяч продовольственных магазинов, это на 97 больше, чем в июне 2014 г. Рост числа магазинов в основном происходит за счет расширения сетей операторов, которые занимают 69% рынка продритейла города. Как отмечают участники рейтинга, открытие новых торговых точек было запланировано еще до событий на Украине и их последствий — были потрачены средства на аренду /строительство помещений, а также на их ремонт и оборудование.

Лидеры рынка продритейла региона

В тройку лидеров рейтинга продуктовых розничных сетей по обороту торговли в Екатеринбурге и Свердловской области по версии журнала DK.RU вошли региональная торговая сеть «Монетка» и ГК «Кировский», а так же федеральная сеть «Магнит». Совокупный оборот этих торговых сетей в регионе по итогам 2014 г. составляет 70 млрд руб. (15% оборота розничной торговли продуктовыми товарами Свердловской области).

Методика составления рейтинга

Рейтинг продуктовых розничных сетей Свердловской области

|

№

|

Компания, ФИО руководителя

|

Совоку-пный оборот розни-чной торговли сети по Свердло-вской области за 2014 г., млн руб.

|

Совоку-пное количество торговых точек сети в Екатерин-бурге и Свердло-вской области на 01.08.2015 г.

|

Изменение числа торговых точек сети в Екатерин-бурге и Свердло-вской области в период с 01.08.2014 г. по 01.08.2015 г.

|

Формат торговых точек сети (супермаркет /гипермаркет/магазин у дома)

|

Сегмент (премиум/ масс-маркет/дисконт)

|

Год откры-тия сети магаз-инов в Ека-терин-бурге

|

Город, где находится головной офис

|

|

Региональные сети1

|

||||||||

|

1

|

ТС «Монетка» («Монетка-Супер», «Райт»)

Шуров Юрий Николаевич |

25493

|

272

|

+ 14

|

гипермаркеты, супермаркеты,

магазины у дома |

масс-маркет,

дискаун-тер |

1999

|

Екатерин-бург

|

|

2

|

ТС «Кировский» (ООО «Лев»)

Иванова Наталья Валентиновна |

229002

|

192

|

+ 33

|

супермаркеты

|

масс-маркет

|

1987

|

Екатерин-бург

|

|

3

|

ТС «Звездный»

Райсих Александр Александрович |

3400

|

21

|

Б/и

|

гипермаркеты,

супермаркеты |

масс-маркет,

премиум |

2000

|

Екатерин-бург

|

|

4

|

ТС «Елисей»

Оглоблин Александр Александрович |

33503

|

28

|

+ 2

|

гастрономы,

супермаркеты |

масс-маркет,

премиум |

2000

|

Екатерин-бург

|

|

5

|

ТС «Пикник»

Кравцова Евгения Владимировна 4 |

1732

|

34

|

+ 1

|

супермаркеты

|

масс-маркет

|

1996

|

Екатерин-бург

|

|

6

|

«Элект»

Прудников Олег Владимирович |

842

|

15

|

Б/и

|

магазины у дома

|

масс-маркет

|

1997

|

В.Пышма

|

|

7

|

537

|

11

|

Б/и

|

магазины у дома

|

дискаун-тер

|

1992

|

Екатерин-бург

|

|

|

8

|

281

|

3

|

Б/и

|

супермаркеты

|

масс-маркет

|

2009

|

Екатерин-бург

|

|

|

9

|

«Бест-Маркет»

Попов Александр Артемьевич |

237

|

9

|

- 3

|

супермаркеты

|

масс-маркет

|

2001

|

Екатерин-бург

|

|

в/р

|

«А-продукт»

Алянич Павел Николаевич |

н/д

|

8

|

-11

|

супермаркеты

|

масс-маркет

|

1991

|

Екатерин-бург

|

|

в/р

|

н/д

|

8

|

Б/и

|

магазины у дома

|

дискаун-тер

|

1997

|

Екатерин-бург

|

|

|

в/р

|

н/д

|

6

|

Б/и

|

супермаркеты

|

масс-маркет

|

2013

|

Екатерин-бург

|

|

|

Федеральные сети5

|

||||||||

|

1

|

«Магнит»

Галицкий Сергей Николаевич 6 |

21665

|

334

|

+ 52

|

супермаркеты

|

дискаун-тер

|

2005

|

Краснодар

|

|

2

|

«Пятерочка»

Ваганов Алексей Викторович |

6496

|

85

|

+ 2

|

супермаркеты

|

дискаун-тер

|

2003

|

Москва

|

|

3

|

3115

|

66

|

+ 16

|

магазины у дома

|

дискаун-тер

|

2013

|

Москва

|

|

|

4

|

«Карусель»

Ваганов Алексей Викторович |

3016

|

3

|

Б/и

|

гипермаркеты

|

масс-маркет

|

2008

|

Москва

|

|

5

|

«Перекресток»

Ваганов Алексей Викторович |

794

|

3

|

Б/и

|

супермаркеты

|

масс-маркет

|

2010

|

Москва

|

|

в/р

|

н/д

|

30

|

+ 4

|

гипермаркеты

|

масс-маркет

|

1995

|

Екатерин-бург

|

|

|

в/р

|

н/д

|

7

|

- 7

|

магазины у дома

|

дискаун-тер

|

2015

|

Москва

|

|

|

Международные сети5

|

||||||||

|

1

|

7861

|

2

|

Б/и

|

гипермаркеты

|

масс-маркет

|

2006

|

Москва

|

|

|

2

|

О’кей

Дзекунов Алексей Львович |

2889

|

2

|

Б/и

|

гипермаркеты

|

масс-маркет

|

2012

|

Москва

|

Лидеры по географии присутствия в Екатеринбурге

|

№

|

Компания

|

Количество торговых точек оператора в Екатеринбурге на 01.08.2015 г.

|

Количество торговых точек оператора в Свердловской области на 01.08.2015 г.

|

|

Региональные сети

|

|||

|

1

|

ТС «Кировский»

|

170

|

22

|

|

2

|

ТС «Монетка»

|

62

|

202

|

|

3

|

ТС «Пикник

|

31

|

3

|

|

4

|

ТС «Елисей»

|

27

|

1

|

|

5

|

ТС «Звездный

|

19

|

2

|

|

6

|

ТС «Чкаловский»

|

11

|

0

|

|

7

|

«Элект»

|

9

|

6

|

|

8А

|

«А-продукт»

|

8

|

0

|

|

8А

|

ТС «Семь ключей»

|

8

|

0

|

|

9А

|

«Бест-Маркет »

|

6

|

3

|

|

9А

|

ТС «Яблоко»

|

6

|

0

|

|

10

|

ТС «СтоМАКъ-Гудзон»

|

3

|

0

|

|

11

|

ТС «Райт»

|

2

|

6

|

|

Федеральные сети

|

|||

|

1

|

«Магнит»

|

65

|

269

|

|

2

|

«Верный»

|

34

|

32

|

|

3

|

«Пятерочка»

|

32

|

53

|

|

4

|

«Мегамарт»

|

17

|

13

|

|

5

|

ТС «Дикси»

|

4

|

3

|

|

6А

|

«Карусель»

|

3

|

0

|

|

6А

|

«Перекресток»

|

3

|

0

|

|

Международные сети

|

|||

|

1А

|

Ашан

|

2

|

0

|

|

1А

|

О’кей

|

2

|

0

|

ТОП-8 динамично-растущих продуктовых сетей региона

|

№

|

Компания

|

Открытие новых торговых точек в сети в регионе в период с 01.08.2014 г. по 01.08.2015 г.

|

|

1

|

«Магнит»

|

52

|

|

2

|

ТС «Кировский»

|

33

|

|

3

|

«Верный»

|

16

|

|

4

|

ТС «Монетка»

|

14

|

|

5

|

«Мегамарт»

|

4

|

|

6А

|

ТС «Елисей»

|

2

|

|

6А

|

«Пятерочка»

|

2

|

|

7

|

ТС «Пикник

|

1

|

Прогнозы развития рынка продуктового ритейла Екатеринбурга и Свердловской области на II п/г 2015 г.

Ритейл чувствует себя неважно. Люди уже экономят не на крупных товарах и одежде, а на еде. Игроки ужимаются максимально — издержки сокращены по всем направлениям. Но всему есть предел. Даже те сети, у кого больше «подкожного жира», все равно не смогут бесконечно выживать в таких условиях. Если падение продолжиться, понадобятся радикальные меры.

Безусловно, мы находимся в ситуации кризиса — уровень доходов наших покупателей падает. Из всех сегментов ритейла менее всего пострадал сегмент розничной торговли товарами повседневного спроса (FMCG), товары для детей и аптеки.

В то же время, несмотря на резкое сокращение доходов, население с трудом отказывается от достигнутого уровня благосостояния прошлых лет и сохраняет желание радовать себя и своих близких качественной продукцией. Сейчас потребители готовы экономить на табачных изделиях, алкоголе, приобретать более дешевые продовольственные бренды. Но при этом покупателю нужны качественные товары по справедливым ценам, а не низкие цены за плохую продукцию.К сожалению, за последние годы розничный сектор превратился в массовую распродажу— все больше магазинов и концепций становятся похожими друг на друга и почти/или совсем не следят за индивидуальными запросами покупателей. Потребители быстро устают от единообразия и ищут новое — самобытные концепции. Поэтому сегодня борьба за покупателя это:

В то же время, несмотря на резкое сокращение доходов, население с трудом отказывается от достигнутого уровня благосостояния прошлых лет и сохраняет желание радовать себя и своих близких качественной продукцией. Сейчас потребители готовы экономить на табачных изделиях, алкоголе, приобретать более дешевые продовольственные бренды. Но при этом покупателю нужны качественные товары по справедливым ценам, а не низкие цены за плохую продукцию.К сожалению, за последние годы розничный сектор превратился в массовую распродажу— все больше магазинов и концепций становятся похожими друг на друга и почти/или совсем не следят за индивидуальными запросами покупателей. Потребители быстро устают от единообразия и ищут новое — самобытные концепции. Поэтому сегодня борьба за покупателя это:

- дифференциация и лояльность;

- рост инвестиций в маркетинг;

- собственное производство и СТМ (собственные торговые марки).

Рейтинг продуктового ритейла в Екатеринбурге 2014

О рынке продуктового ритейла Екатеринбурга

Главным событием для рынка продуктового ритейла России стал введенный с 8 августа запрет ввоза на год сельскохозяйственной продукции из США, стран Евросоюза, Канады, Австралии и Норвегии. Под запрет попала широкая группа товаров: свинина, мясо крупного рогатого скота, домашней птицы; рыба и ракообразные, моллюски, молоко и молочная продукция (за исключением безлактозной), сыры, творог, овощи, фрукты и орехи. Возмещать импорт продуктов стран, которые попали под эмбарго, Россия намерена за счет отечественных производителей и других государств-поставщиков. В связи с этим региональные продуктовые сети отмечают рост цен на запрещенные к ввозу товары со стороны альтернативных поставщиков. Согласно данным Росстата, цены на продовольственные товары за первые две недели августа в среднем увеличились на 0,1%, выше всего - на охлажденное мясо куры и свинину – 0,9% и 0,5% соответственно. Так же региональные игроки отмечают, что в сложившейся ситуации федеральные операторы находятся в более выгодном положении, средним или мелким местным продуктовым сетям найти новых поставщиков на прежних условиях значительно сложнее.

Ключевыми трендами рынка продуктового ритейла Екатеринбурга в I п/г 2014 г. стали:

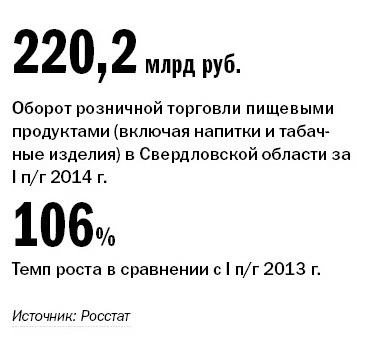

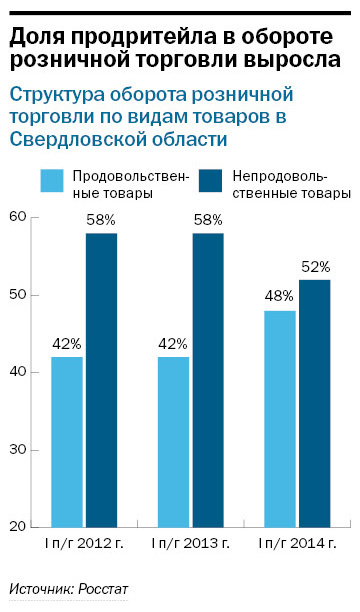

1. Рынок продритейла Свердловской области замедлил темпы роста. Согласно данным Росстата (gks.ru), в I п/г 2014 г. оборот розничной торговли продовольственных товаров (включая напитки и табачные изделия) составил 202,2 млрд руб. а темп его прироста 5,8%, что ниже на 4,8% среднего показателя темпов прироста оборота за аналогичные периоды 2012 и 2013 гг. При этом доля продритейла в обороте розничной торговли в I п/г 2014 г. в Свердловской области увеличилась на 6% и составляет 48% в сравнении с аналогичными периодами последних двух лет (2012 и 2013 гг.).

2. Основа рынка продритейла Екатеринбурга - сетевые операторы. Согласно данным Комитета по товарному рынку администрации Екатеринбурга, в их состав входят 60,5% торговых точек, реализующих продовольственные товары, из них федеральных операторов - 50%, региональных - 42% и международных - 8%. В целом совокупная площадь торговых точек продритейла Екатеринбурга составляет 314,5 тыс. кв.м. что больше на 4% показателей начала года.

3. Доля импортных товаров в структуре товарооборота региональных сетей составляет 20%. Соответственно, доля товаров отечественных производителей, по данным участников ТОП-листа, составляет 80% и, как отмечают региональные ритейлеры, они стремятся к развитию и поддержанию сотрудничества с местными производителями. Среднее количество товаров в ассортименте сетевого оператора торговых точек формата супермаркет – 15 тыс. SKU (единиц наименований товара). Доля товаров Private label (фирменная торговая марка) в ассортименте торговых сетей Екатеринбурга достигает 10-12%.

Крупнейшие торговые сети Екатеринбурга

На протяжении последних пяти лет по объему товарооборота пальму первенства на рынке продуктового ритейла держат региональные операторы – «Кировский» и «Монетка». Локальную торговую сеть «Мегамарт», перешедшую под управление федерального оператора «Дикси», по итогам 2013 г. потеснила на четвертое место федеральная сеть «Магнит».

Методика составления рейтинга

В рейтинге представлены крупнейшие розничные продовольственные сети, имеющие не менее двух торговых точек в Екатеринбурге. Среди участников рынка представлены как региональные, так и федеральные, международные компании.На первом этапе сотрудники аналитической группы «ДК» запросили список продуктовых сетей на 01.07 2014 г. в Комитете по товарному рынку администрации Екатеринбурга. На основании предоставленных данных был определен круг розничных сетей на 01.07.2014 г. При помощи экспертов рынка были утверждены показатели для ранжирования. На втором этапе специалисты аналитической группы «ДК» провели анкетирование компаний и изучили информацию, предоставленную на официальных сайтах торговых сетей и данные spark-interfax.ru. В итоговый список вошли крупнейшие по товарообороту (свыше 30 млн руб. за 2013 г.) сети, имеющие две и более торговые точки в Екатеринбурге.

По каким показателям ранжируются участники

Основной ранжирующий показатель — оборот розничной сети за 2013 г., млн руб. (данные spark-interfax.ru, расчеты «ДК» на основании официальных данных о раскрытии информации оператора, опубликованных на сайте компании )

Дополнительные показатели — Количество торговых точек в Свердловской области на 01.07.2014 г.

Принятые сокращения

В/р – вне рэнкинга, компания не предоставила данные для ранжирования, но по оценкам экспертов рынка входит в число крупнейших игроков. Н/д — нет данных, т. е. компания не предоставила данные

Автор ТОП-листа

ТОП-лист от 01.09.2014 г. подготовила Ольга Еремеева

Лидеры рынка продуктового ритейла Екатеринбурга

Самое большое количество торговых точек в сети в Свердловской области у регионального оператора «Монетка» и федерального оператора «Магнит».

Рейтинг продуктовых розничных сетей Екатеринбурга 2013

|

№

|

Компания, ФИО руководителя

|

Оборот розничной торговли по Свердловской области в 2013 г., млн руб.

|

Средний оборот на 1 торговую точку за 2013 г., млн руб.

|

Доля торговых точек Свердловской области в РФ, % 1

|

Формат сети (супермаркет /гипермаркет/магазин) 2

|

|

Региональные сети 3

|

|||||

|

1

|

Монетка

Заболотнов Роман Николаевич |

21486,6

|

85,6

|

38,5

|

универсамы, магазины

|

|

2

|

Супермаркет "Кировский", ГК

Иванова Наталья Валентиновна

|

20800

|

130,8

|

100

|

супермаркеты, универсамы

|

| 3 |

Мегамарт Комиссаров Александр Евгеньевич |

16817 | 646,8 | 83,8 | гипермаркеты / супермаркеты (минимарты) |

|

4

|

Звездный

Райсих Александр Александрович |

3582,3

|

179,1

|

100

|

универсамы, гипермаркеты

|

| 5 |

Елисей Оглоблин Александр Александрович |

3100* |

н/д | 100 | супермаркеты |

|

6

|

Элект

Прудников Олег Владимирович |

850,9

|

77,3

|

100

|

магазины

|

|

7

|

Чкаловский

Баханова Нина Федоровна |

566,5

|

56,6

|

100

|

магазины

|

|

8

|

СтоМАКъ-Гудзон

Волынкина Валентина Александровна |

328,8

|

109,6

|

100

|

супермаркеты

|

|

9

|

Семь ключей

Лощенко Виктор Леонидович |

31,0

|

3,8

|

100

|

магазины

|

|

в/р

|

А-продукт (Атлант)

Алянич Павел Николаевич |

н/д

|

н/д

|

100

|

супермаркеты

|

|

в/р

|

Бест-Маркет

Попов Александр Артемьевич |

н/д

|

н/д

|

100

|

супермаркеты

|

|

в/р

|

Яблоко

Ахмедьянов Рамиль Рашитович |

н/д

|

н/д

|

100

|

супермаркеты

|

|

Федеральные сети3

|

|||||

|

1

|

Магнит

Галицкий Сергей Николаевич |

18600

|

65,9

|

3,2

|

супермаркеты, универсамы

|

|

2

|

Пятерочка

Ваганов Алексей Викторович |

7900

|

95,1

|

2,4

|

супермаркеты

|

|

3

|

Карусель

Ваганов Алексей Викторович |

2160

|

720

|

4,4

|

гипермаркеты

|

|

4

|

Перекресток

Ваганов Алексей Викторович |

205

|

68,3

|

0,8

|

супермаркеты

|

|

5

|

Верный

Фомин Вадим Анатольевич |

н/д

|

н/д

|

17

|

магазины

|

|

Международные сети4

|

|||||

|

1

|

АШАН / АШАН Сити

Андреев Дмитрий |

5900

|

2950

|

2,5

|

гипермаркеты

|

|

2

|

О’кей

Дзекунов Алексей |

2789

|

1394,5

|

2,0

|

гипермаркеты

|

1. Доля количества торговых точек в Свердловской области от количества торговых точек в РФ, %

2. В соответствии с позиционированием компании

3. Данные по обороту spark-interfax.ru / раскрытие финансовой отчетности торговой сети (сайт оператора)

4. Расчеты "ДК" на основании данных отчетов о раскрытии финансовой отчетности торговой сети (сайт оператора)

*При расчете оборота розничной торговли сети за 2103г. Аналитической группой «ДК» была допущена ошибка. Данные были скорректированы совместно с руководством ТС «Елисей» от 12.09.14г.

Аналитическая группа «ДК» приносит извинения за неточность в расчете и благодарит руководство торговой сети «Елисей» за обратную связь и сотрудничество.

Лидеры по географии присутствия в I п/г 2014 г.

|

№

|

Компания

|

Количество торговых точек в Свердловской области на 01.07.2014 г.

|

Структура географии торговых точек, %

|

||

|

Свердловская область

|

Екатеринбург

|

РФ

|

|||

|

Региональные сети

|

|

||||

|

1

|

Монетка

Жеребцов Александр Леонидович |

251

|

28,8

|

9,7

|

61,5

|

|

2

|

Кировский

Ковпак Игорь Иванович |

159

|

61,6

|

38,3

|

0

|

|

3

|

Елисей

|

26

|

3,8

|

96,2

|

0

|

|

4

|

Звездный

Райсих Александр Александрович |

20

|

0

|

100

|

0

|

|

5

|

А-продукт (Атлант)

|

19

|

0

|

100

|

0

|

|

6

|

Бест-Маркет

|

12

|

25

|

75

|

0

|

|

7

|

Элект

|

11

|

63,6

|

36,4

|

0

|

|

8

|

Чкаловский

|

10

|

0

|

100

|

0

|

|

9

|

Семь ключей

|

8

|

0

|

100

|

0

|

|

10

|

Яблоко

|

6

|

0

|

100

|

0

|

|

11

|

СтоМАКъ-Гудзон

|

3

|

0

|

100

|

0

|

|

Федеральные сети

|

|

||||

|

1

|

Магнит

Галицкий Сергей Николаевич |

282

|

2,5

|

0,7

|

96,8

|

|

2

|

Пятерочка

Ваганов Алексей Викторович |

83

|

1,6

|

0,9

|

97,5

|

|

3

|

Верный

|

50

|

7,2

|

10

|

82,8

|

|

4

|

МЕГАМАРТ

Комиссаров Александр Евгеньевич |

26

|

38,7

|

45,2

|

16,1

|

|

5

|

Карусель

Ваганов Алексей Викторович |

3

|

0

|

4,4

|

95,6

|

|

6

|

Перекресток

Ваганов Алексей Викторович |

3

|

0

|

0,8

|

99,2

|

|

Международные сети

|

|

||||

|

1

|

Ашан/АШАН Сити

|

2

|

0

|

2,4

|

97,6

|

|

2

|

О’кей

|

2

|

0

|

2

|

98

|

Прогноз развития рынка продуктового ритейла на I п/г 2015 г.

Рейтинг продуктового ритейла в Екатеринбурге 2011

ТОП-лист "ДК" от 11 июля 2011 г.

| № | Название |

Оборот в Екатерин бурге и Свердловс кой области в 2010 г., млн руб. |

Дина мика к 2009 г., % |

Средний чек в целом по сети в Екатерин бурге и Свердло вской области в 2010 г., руб. |

Доля товаров под собственной торговой маркой в обороте в Екатерин бурге и Свердлов ской области в 2010 г., % |

Общее кол-во сотруд ников в Екатерин бурге и Свердло вской области на 01.07.11, чел. |

Формат магази нов сети |

Год начала работы в Екате ринбурге |

| Российские сети | ||||||||

| 1 |

«Кировский» Ковпак Игорь Иванович |

17 160 | 13% | н/д | н/д | 6 000 |

Супер маркет |

1987 |

| 2 |

«Монетка» Жеребцов Александр Леонидович |

16 309* | н/д | н/д | 16% | 3 700 |

Диска унтер, супер маркет |

2001 |

| 3 |

«МЕГАМАРТ» Комиссаров Александр Евгеньевич |

9 069 | 14% | н/д | н/д | н/д |

Диска унтер, супер маркет |

1995 |

| 4 |

«Пятерочка» Ваганов Алексей Викторович |

5 990* | н/д | н/д | н/д | н/д |

Диска унтер |

2003 |

| 5 |

«Звездный» Райсих Александр Александрович |

2 491 | 1% | 270 | 6%** | 738 |

Супер маркет |

2000 |

| 6 |

«Магнит» Галицкий Сергей Николаевич |

2 062* | н/д | н/д | н/д | н/д |

Диска унтер |

1997*** |

| 7 |

«Карусель» Ваганов Алексей Викторович |

1 610* | н/д | н/д | н/д | н/д |

Гипер маркет |

2008 |

| 8 |

«Елисей» Лачихина Марина Борисовна |

1 354 | 8% | 275 | 6%** | 690 |

Супер маркет |

2000 |

| 9 |

«Перекресток» Ваганов Алексей Викторович |

270* | -**** | н/д | н/д | н/д |

Супер маркет |

2010 |

| Иностранные сети | ||||||||

| 1 |

Metro Cash & Carry Керри Йерун де Гроот***** |

6 150* | 14% | 3 600 | 8,6% | 630 |

Сash& carry |

2005 |

| в/р |

«Ашан» Кузьмин Антон

Станисла

вович******

|

н/д | н/д | н/д | н/д | н/д |

Гипер маркет |

2006 |

* Собственные расчеты "ДК" на основании открытых источников и данных официальных сайтов компаний. ** В том числе собственное производство. *** Год начала освоения головной компанией продовольственного направления. **** Супермаркет был открыт в 2010 г. ***** Генеральный директор Metro Cash&Carry в России. ****** Директор "Ашан-Екатеринбург" в ТЦ "МЕГА".

Лидеры по количеству магазинов

| № | Название |

Коли чество магази нов в Екате ринбу рге на 01.07.11, кв. м |

Кол-во магази нов в Сверд ловс кой обла сти на 01.07.11, кв. м |

Структура сети в Екатеринбурге и Свердловской области по форматам магазинов на 01.07.11 | ||||

|

Гипер маркет |

Супер маркет |

Диска унтер |

Мага зин у дома |

Cash & сarry |

||||

| Российские сети | ||||||||

| 1 | «Кировский» | 49 | 73 | 0 | 122 | 0 | 0 | 0 |

| 2 | «Монетка» | 43 | 100 | 0 | 10 | 133 | 0 | 0 |

| 3 | «Пятерочка» | 25 | 37 | 0 | 0 | 62 | 0 | 0 |

| 4 | «Звездный» | 14 | 1 | 0 | 15 | 0 | 0 | 0 |

| 5 | «Елисей» | 12 | 0 | 0 | 4 | 0 | 8 | 0 |

| 6 | «МЕГАМАРТ» | 9 | 9 | 10 | 8 | 0 | 0 | 0 |

| 7 | «Магнит» | 8 | н/д | 0 | 0 | 0 | н/д | 0 |

| 8 | «Карусель» | 3 | 0 | 3 | 0 | 0 | 0 | 0 |

| 9 | «Перекресток» | 2 | 0 | 0 | 2 | 0 | 0 | 0 |

| Иностранные сети | ||||||||

| 1 |

Metro Cash & Carry |

3 | 0 | 0 | 0 | 0 | 0 | 3 |

| 2 | «Ашан» | 2 | 0 | 2 | 0 | 0 | 0 | 0 |

Прогнозы

Марина Лачихина

генеральный директор сети «Елисей»

Возможно, в будущем все будет хорошо, но завтра у розницы, которая зависит от решений покупателей, радости не предвидится. В первом квартале текущего года серьезно изменилась структура расходов российских потребителей. На приобретение товаров и услуг нация потратила более 78% располагаемых средств (вместо привычных 69%), существенно уменьшилось количество денег на руках у населения. Причин две. Рост номинальной начисленной зарплаты резко затормозился из-за увеличения налоговой нагрузки на ФОТ, а реальные доходы населения пожирает инфляции. Это серьезный вызов. Краткосрочные ресурсы развития сферы оборота ритейла исчерпываются. Время ставит перед розницей новые задачи, и только технологичные компании справятся с ними.

Рейтинг продуктового ритейла в Екатеринбурге 2010

Методика составления ТОП-листа

Участники

В рейтинг продуктового ритейла Екатеринбурга вошли местные сети розничных и мелкооптовых магазинов продовольственных товаров, а также федеральные и иностранные сети. Участники ТОП-листа разделены на две группы — российские сети и иностранные сети. Федеральные и зарубежные компании предоставили данные о деятельности сети в Екатеринбурге и Свердловской области.

Как проводился отбор участников

Рейтинг продуктового ритейла Екатеринбурга формировался из двух этапов. На первом этапе специалисты аналитической группы «ДК» проанализировали открытые источники. Экспертные комментарии были получены от Комитета по товарному рынку администрации Екатеринбурга, а также от участников рынка. На втором этапе специалисты «ДК» разослали компаниям анкеты, в которых запрашивались конкретные характеристики деятельности. Информация, полученная аналитической группой, была перепроверена.

По каким показателям ранжируются участники

Основной показатель для ранжирования — совокупный оборот сети в Екатеринбурге и Свердловской области в 2010 г., млн руб. Дополнительные показатели — совокупная торговая площадь сети в Екатеринбурге на 01.07.11, кв. м; количество торговых точек сети на 01.07.11.

Принятые сокращения

В/р — вне ранжирования.

Н/д — нет данных, т. е. компания не предоставила данные.

ТОП-лист подготовила Елена Казанцева.

Рейтинг продуктового ритейла в Екатеринбурге 2010

|

Оборот в Екатеринбурге

и Свердловской области в 2010 г., млн руб. |

Дина-мика обо-рота в Екб и Св. обл

к 2009 г. |

Ср. чек в целом по сети в Екб и Св. области в 2010 г., руб.

|

Доля това-ров под собст-венной тор-говой мар-кой

в обо-роте в Екб. и Св. об-ласти в 2010 г. |

Со-во-куп-ный обо-рот

в

Рос-сии

в 2010 г., млн руб.

|

Обо-рот в Екб и Св. обл. в I кв. 2011

г., млн руб.

|

Об-щее кол-во сот-руд-ников в Екб и Св. об-ласти

на

01.

07.

11, чел.

|

Формат мага-

зинов

сети

|

Год на-ча-ла ра-бо-ты в Екб

|

Телефон, сайт

|

||

|

Российские сети

|

|||||||||||

|

1

|

«Кировский»

Ковпак Игорь Иванович

|

17 160

|

13%

|

н/д

|

н/д

|

17

160

|

н/д

|

6 000

|

Супер-маркет

|

1987

|

тел. 347-28-80 |

www.kirmarket.ru |

|

2

|

«Монетка»

Жеребцов Александр Леонидович

|

16 3091

|

н/д

|

н/д

|

16%

|

24

499

|

н/д

|

3 700

|

Дис-каунтер, супер-маркет

|

2001

|

тел. 378-73-40 |

www.monetka.ru |

|

3

|

«МЕГАМАРТ»

Комиссаров Александр Евгеньевич

|

9 069

|

14%

|

н/д

|

н/д

|

10

802

|

2 288

|

н/д

|

Гипер-маркет, супер-маркет

|

1995

|

тел. 216-62-65 |

www.megamart.ru |

|

4

|

«Пятерочка»

Ваганов Алексей Викторович 2

|

5 9901

|

н/д

|

н/д

|

н/д

|

1

882

261

|

н/д

|

н/д

|

Дис-каунтер

|

2003

|

тел. 253-58-85 |

www.e5.ru |

|

5

|

«Звездный»

Райсих Александр Александрович

|

2 491

|

1%

|

270

|

6%3

|

2

491

|

650

|

738

|

Супер-маркет

|

2000

|

тел. 234-74-50 |

www.uralstar.ru |

|

6

|

«Магнит»

|

2 0621

|

н/д

|

н/д

|

н/д

|

528

581

|

н/д

|

н/д

|

Магазин

у дома

|

1997

|

тел.

8-800-200-90-02 | www.

magnit-info.ru

|

|

7

|

«Карусель»

Ваганов Алексей Викторович 2

|

1 6101

|

н/д

|

н/д

|

н/д

|

611

061

|

н/д

|

н/д

|

Гипер-маркет

|

2008

|

тел. 253-58-85 |www. karusel.ru

|

|

8

|

«Елисей»

Оглоблин Александр Александрович

|

1 354

|

8%

|

275

|

6%3

|

1354

|

376

|

690

|

Супер-маркет, магазин

у дома

|

2000

|

тел. 373-34-30 |

www.

elisey-mag.ru

|

|

9

|

«Перекресток»

Ваганов Алексей Викторович 2

|

2701

|

-6

|

н/д

|

н/д

|

831

011

|

н/д

|

н/д

|

Супер-маркет

|

2010

|

тел. 253-58-85 |www.

perekrestok.ru

|

|

Иностранные сети

|

|||||||||||

|

1

|

Metro Cash & Carry

Де Гроот Йерун 7

|

6 1501

|

14%

|

3 600

|

8,6%

|

1

172

001

|

н/д

|

630

|

Сash&

carry

|

2005

|

тел.

8-800-100-65-00 | www.metro-cc.ru |

|

в/р

|

«Ашан»

Кузьмин Антон Станиславович 8

|

н/д

|

н/д

|

н/д

|

н/д

|

н/д

|

н/д

|

н/д

|

Гипер-маркет

|

2006

|

тел. 310-32-22 |

www.auchan.ru |

1 Собственные расчеты «ДК», сделанные на основании открытых источников и данных официальных сайтов компаний. 2 Директор Уральского филиала X5 Retail Group. 3 В том числе собственное производство. 4 Генеральный директор торговой сети. 5 Год начала освоения продовольственного направления головной компанией. 6 Супермаркет был открыт в 2010 г. 7 Генеральный директор Metro Cash & Carry в России. 8 Директор «Ашан-Екатеринбург» в ТЦ «МЕГА».

Лидеры по торговой площади*

|

Торговая площадь в Екатеринбурге на 01.07.11, кв. м

|

Торговая площадь в Свердловской области на 01.07.11, кв. м

|

Структура торговых площадей в Екатеринбурге

и Свердловской области по форматам магазинов на 01.07.11, кв. м |

||||||

|

Гипермаркет

|

Супермаркет

|

Дискаунтер

|

Магазин у дома

|

Cash & сarry

|

||||

|

Российские сети

|

||||||||

|

1

|

«МЕГАМАРТ»

|

15 104

|

11 897

|

19 819

|

7 182

|

0

|

0

|

0

|

|

2

|

«Карусель»

|

11 415

|

0

|

1

|

0

|

0

|

0

|

0

|

|

3

|

«Звездный»

|

9 860

|

562

|

0

|

10 422

|

0

|

0

|

0

|

|

4

|

«Пятерочка»

|

9 034

|

12 763

|

0

|

0

|

21 797

|

0

|

0

|

|

5

|

«Елисей»

|

4 500

|

0

|

0

|

2 100

|

0

|

2 400

|

0

|

|

6

|

«Перекресток»

|

2 132

|

0

|

0

|

2 132

|

0

|

0

|

0

|

|

Иностранные сети

|

||||||||

|

1

|

Metro Cash & Carry

|

25 230

|

0

|

0

|

0

|

0

|

0

|

25 230

|

|

2

|

«Ашан»

|

19 300

|

0

|

19 300

|

0

|

0

|

0

|

0

|

*В таблицу включены компании, которые предоставили данные по торговой площади. 2 Собственные расчеты «ДК».

Лидеры по количеству магазинов

|

Количество магазинов в Екатеринбурге на 01.07.11

|

Кол-во магазинов

в Свердловской области на 01.07.11 |

Структура сети в Екатеринбурге и Свердловской области по форматам магазинов на 01.07.11

|

||||||

|

Гипермаркет

|

Супермаркет

|

Дискаунтер

|

Магазин у дома

|

Cash & сarry

|

||||

|

Российские сети

|

||||||||

|

1

|

«Кировский»

|

49

|

73

|

0

|

122

|

0

|

0

|

0

|

|

2

|

«Монетка»

|

43

|

100

|

0

|

10

|

133

|

0

|

0

|

|

3

|

«Пятерочка»

|

25

|

37

|

0

|

0

|

62

|

0

|

0

|

|

4

|

«Звездный»

|

14

|

1

|

0

|

15

|

0

|

0

|

0

|

|

5

|

«Елисей»

|

12

|

0

|

0

|

4

|

0

|

8

|

0

|

|

6

|

«МЕГАМАРТ»

|

9

|

9

|

10

|

8

|

0

|

0

|

0

|

|

7

|

«Магнит»

|

8

|

н/д

|

0

|

0

|

0

|

н/д

|

0

|

|

8

|

«Карусель»

|

3

|

0

|

3

|

0

|

0

|

0

|

0

|

|

9

|

«Перекресток»

|

2

|

0

|

0

|

2

|

0

|

0

|

0

|

|

Иностранные сети

|

||||||||

|

1

|

Metro Cash & Carry

|

3

|

0

|

0

|

0

|

0

|

0

|

3

|

|

2

|

«Ашан»

|

2

|

0

|

2

|

0

|

0

|

0

|

0

|

События рынка продуктового ритейла в Екатеринбурге на 2010 год

- В начале 2011 г. торговую сеть «Купец» приобрел челябинский бизнесмен Олег Колесников, развивавший до этого в Екатеринбурге аптечную сеть «Классика». Свои доли бизнеса ему продали бывшие собственники «Купца» Олег Хан и Олег Сотников. По словам г‑на Колесникова, он приобрел 40 магазинов, половина которых работает на собственных площадях (за исключением супермаркета в ТРЦ «Гринвич», арендующего помещение у компании «Малышева‑73»). Сумма сделки составила 1 млрд руб., и примерно столько же Олег Колесников должен выплатить кредиторам «Купца». Новый владелец сети намерен развивать торговлю продуктами питания под вывеской «Купец» в Свердловской, Челябинской, Тюменской областях и в Башкирии, где у него есть коммерческая недвижимость.

- 24 ноября 2010 г. в Екатеринбурге открылся третий по счету центр мелкооптовой торговли Metro Cash & Carry. Общая площадь торгового центра составляет 12 300, торговая — 7 500 кв. м. Объем инвестиций в строительство объекта — около 20 млн евро. Ассортимент магазина насчитывает более 25 тыс. наименований продовольственных и непродовольственных товаров. К совместной работе с торговым центром привлечены более 40 поставщиков Свердловской области.

- 18 августа 2010 г. федеральная компания X5 Retail Group открыла в Екатеринбурге первый супермаркет сети «Перекресток». Он расположен в ТЦ «Антей» (ул. Малышева, 53). Общая площадь супермаркета составила 1 654, торговая — 964 кв. м. Ассортимент «Перекрестка» насчитывает около 14 тыс. позиций. Доля продукции местных производителей по некоторым категориям достигает 40%. Это шестой супермаркет, открытый Х5 Retail Group в УрФО. На сегодняшний день «Перекресток» присутствует в Челябинске (1 магазин), Тюмени (2 магазина) и Магнитогорске (1 магазин). Всего в регионах присутствия компании работает 306 супермаркетов «Перекресток».

- В 2010 г. федеральная торговая сеть «Магнит» открыла точки в Свердловской области. По итогам года «Магнит» был представлен 81 объектом в формате «магазин у дома» в Екатеринбурге, Нижнем Тагиле, Каменске‑Уральском, Первоуральске, Краснотурьинске, Красноуральске, Красноуфимске, Реже, Сухом Логу, Кушве, Алапаевске и др. ЗАО «Тандер», управляющее сетью «Магнит», планирует до конца 2011 г. открыть в области еще 65 точек продаж.

Тренды рынка продуктового ритейла в Екатеринбурге на 2009 год

- В 2010 г. объем реализации продовольственных товаров в Екатеринбурге вырос на 16% по сравнению с 2009 г. и составил 199,6 млрд руб. Таким образом, с учетом инфляции на уровне 8,8% продритейл показал рост и в стоимостном, и в натуральном (около 0,5%) выражении. Эксперты утверждают, что у этого направления есть потенциал для развития. Так, по данным Комитета по товарному рынку администрации Екатеринбурга, норматив обеспеченности торговыми площадями продовольственного ритейла составляет 270 кв. м на 1 000 человек, а в Екатеринбурге — около 209 кв. м. И это при том, что в городе функционируют 83 сети, специализирующиеся на торговле продуктами питания и объединяющие 595 объектов.

- Фактический средний чек в крупнейших продовольственных сетях Екатеринбурга в 2010 г. вырос на 10-15% и составил около 280 руб. Причины — повышение закупочных цен, а также коммерческие и хозяйственные издержки ритейлеров. По данным Комитета по товарному рынку, с начала 2011 г. среди всех потребительских цен именно стоимость продуктов питания выросла в наибольшей степени. Так, цена минимального набора продуктов в Екатеринбурге увеличилась почти на 12% (в Свердловской области — на 12,4%) и составила по итогам первого квартала 3 184,54 руб. Больше всего с начала года подорожали овощи (22%), макароны и крупяные изделия (13%), сахар (10%) и молоко (5%).

- С начала 2010 г. местные сети активно выходят на федеральный уровень. Так, «Монетка» открыла более десяти магазинов в Москве и Московской области, в Кемеровской области, в Новосибирске, а также в Республике Башкортостан. По данным Комитета по товарному рынку, к 2020 г. многие екатеринбургские сети перейдут в статус федеральных и региональных, если не случится никаких экономических катаклизмов.

- Крупнейшие сети продовольственного ритейла намерены развивать торговые точки площадью более 1 000 кв. м. Так, в 2011 г. «Кировский» должен закрыть восемь магазинов в нескольких городах Свердловской области площадью от 150 до 400 кв. м. По словам Льва Ковпака, вице-президента сети «Кировский», в крупных магазинах, как правило, ликвидность больше, спрос выше, поэтому они обладают большей инвестиционной привлекательностью.

Прогнозы рынка продуктового ритейла в Екатеринбурге на 2011 год

Марина Лачихина

генеральный директор сети «Елисей»

Возможно, в будущем все будет хорошо, но завтра у розницы, которая зависит от решений покупателей, радости не предвидится. В первом квартале текущего года серьезно изменилась структура расходов российских потребителей. На приобретение товаров и услуг нация потратила более 78% располагаемых средств (вместо привычных 69%), существенно уменьшилось количество денег на руках у населения. Причин две. Рост номинальной начисленной зарплаты резко затормозился из-за увеличения налоговой нагрузки на ФОТ, а реальные доходы населения пожирает инфляция. Это серьезный вызов. Краткосрочные ресурсы развития сферы оборота ритейла исчерпываются. Время ставит перед розницей новые задачи, и только технологичные компании справятся с ними.

Рейтинг продуктового ритейла в Екатеринбурге I п/г 2010

Методика составления ТОП листа

Участники

В рейтинг продуктового ритейла в Екатеринбурге вошли местные сети розничных и мелкооптовых магазинов продовольственных товаров, а также федеральные и иностранные сети. Участники ТОП листа разделены на две группы — российские сети и иностранные сети. Федеральные и зарубежные компании предоставили данные о деятельности сети в Екатеринбурге.

Как проводился отбор участников

Рейтинг продуктового ритейла Екатеринбурга формировался из двух этапов. На первом этапе специалисты аналитической группы «ДК» проанализировали открытые источники. Экспертные комментарии были получены от Комитета по товарному рынку администрации Екатеринбурга, а также от участников рынка. На втором этапе специалисты «ДК» разослали компаниям анкеты, в которых запрашивались конкретные характеристики деятельности. Информация, полученная аналитической группой, была перепроверена.

По каким показателям ранжируются участники

Основной показатель для ранжирования — совокупный оборот сети в Екатеринбурге и Свердловской области в 2009 г., млн руб. Дополнительные показатели — совокупная торговая площадь сети в Екатеринбурге, кв. м; количество торговых точек сети.

Принятые сокращения

А — компании расположены в алфавитном порядке.

В/р — вне рейтинга.

Н/д — нет данных, т. е. компания не предоставила данные.

ТОП-лист подготовили Ксения Хилинских и Елена Казанцева.

Рейтинг продуктового ритейла в Екатеринбурге I п/г 2010

|

|

Ди-на-мика обо-рота

в Екб. и Св. обл. к 2008 г.

|

Вы-ручка на 1 кв. м тор-говой пло-щади в Екб. и Св. обл.,

тыс. руб. |

Сово-купный оборот сети в

Рос-сии в 2009 г., млн

руб.

|

Общее

кол-во сотруд-ников сети в Екб. на 01.07.10,

чел. |

Формат

|

На-ча-ло

ра-бо-ты

в Екб.

|

Телефон, сайт

|

||

|

Российские сети продритейла

|

|||||||||

|

1

|

«Кировский»

|

15 186

|

13%

|

271

|

15 186

|

14 000

|

Супермаркет

|

1987

|

тел. 347-28-80 |

www.

kirmarket.ru

|

|

2

|

«Монетка»

Заболотнов Роман Николаевич

|

13 969*

|

3%

|

н/д

|

21 490

|

н/д

|

Дискаунтер, супермаркет

|

2001

|

тел. 216-19-70 |

www.

monetka.ru

|

|

3

|

«Мегамарт»

|

7 966

|

19%

|

295

|

9 527

|

1 604

|

Гипермаркет, супермаркет

|

1995

|

тел. 216-62-65 |

www.

megamart.ru

|

|

4

|

«Пятерочка»

Красников

Алексей

Викторович

|

3 120*

|

н/д

|

н/д

|

140 289

|

н/д

|

Дискаунтер

|

2003

|

тел. 216-16-02 |

www.e5.ru |

|

5

|

«Звездный»

|

2 140*

|

-24%

|

322

|

2 140

|

н/д

|

Супермаркет

|

2000

|

тел. 234-74-50 |

www.uralstar.ru |

|

6

|

«Елисей»

Лачихина

Марина

Борисовна

|

1 265

|

24%

|

360

|

н/д

|

700

|

Супермаркет

|

2000

|

тел. 373-34-30 |

www.elisey-mag.ru |

|

7

|

«Карусель»

Кулешова Екатерина Андреевна**

|

1 100*

|

н/д

|

282

|

50 637

|

н/д

|

Гипермаркет

|

2008

|

тел. 378-49-77

|

|

в/р

|

«Купец»

Хан Олег Валентинович

|

н/д

|

н/д

|

н/д

|

н/д

|

н/д

|

Дискаунтер, супермаркет

|

1998

|

тел. 229-30-50 |

www.

tc-kupetz.ru

|

|

Иностранные сети продритейла

|

|||||||||

|

1

|

Байер Акин

|

5 409*

|

н/д

|

320

|

459 117*

|

500

|

Сash&carry

|

2005

|

тел. 379-28-78 |

www.

metro-cc.ru

|

|

2

|

«Ашан»

Кузьмин Антон Станиславович***

|

4 531*

|

н/д

|

235

|

н/д

|

н/д

|

Гипермаркет

|

2006

|

тел. 310-32-22 |

www.

auchan.ru

|

* Собственные расчеты «ДК», сделанные на основании открытых источников и данных официальных сайтов компаний. ** Генеральный директор сети в РФ. *** Директор «Ашан-Екатеринбург» в ТЦ «МЕГА».

Лидеры по торговой площади*

| Торговая площадь в Екатеринбурге на 01.07.10, кв. м |

Торговая площадь в Свердловской области на 01.07.10, кв. м |

Структура торговых площадей в Екатеринбурге и Свердловской области на 01.07.10 по форматам магазинов, кв. м | ||||||

| Гипермаркет | Супермаркет | Дискаунтер | Магазин у дома | Cash & сarry | ||||

| Российские сети продритейла | ||||||||

| 1 | «Мегамарт» | 15 104 | ||||||

Рейтинг продуктового ритейла в Екатеринбурге 2009

Методика составления ТОП-листа

Участники

В рейтинг продуктового ритейла в Екатеринбурге вошли крупнейшие представители города и области.

Как проводился отбор участников

Рейтинг продуктового ритейла в Екатеринбурге формировался из двух этапов. На первом этапе специалисты аналитической группы «ДК» проанализировали открытые источники, а также данные о финансовых результатах деятельности, используя систему СПАРК. На основании полученной информации был определен круг компаний, которым было предложено заполнить анкету. Также при помощи экспертных комментариев были сформулированы показатели, используемые в рэнкинге.

На втором этапе специалисты «ДК» разослали компаниям анкеты, в которых запрашивались конкретные характеристики деятельности. Информация, полученная аналитической группой, была перепроверена.

По каким показателям ранжируются участники

Основной ранжирующий показатель — объем реализации продукции в 2009 г., млн руб. Дополнительные показатели — объем произведенной продукции, т; производственные площади в Екатеринбурге и области, кв. м; количество фирменных магазинов в Екатеринбурге на 01.05.10.

Принятые сокращения

З/д — закрытые данные, т. е. предоставлены компанией без права публикации.

Н/д — нет данных, т. е. компания не предоставила данные.

ТОП-лист подготовили Ксения Хилинских и Елена Казанцева.

Рейтинг продуктового ритейла в Екатеринбурге 2009

|

Объем реализации продукции в 2009 г., млн руб.

|

Дина-мика

объ-

ема

ре-

али-

зации про-

дук-

ции к 2008 г.

|

Кол-во

на-име-но-ва-ний про-дук-ции, про-из-во-ди-мой на

01.

05.

10

|

Кол-во

на-име-но-ваний новой про-дук-ции, запу-

щен-ной в произ-водст-во

в 2009 г. |

Специ-ализация

|

Кол-во работ-ников на 01.05.10

|

Год ос-но-вания

|

Телефон, сайт

|

||

|

1

|

Жировой комбинат*

|

4 650

|

9%

|

50

|

5

|

Произ-водство и реали-зация марга-риновой про-дукции, майо-неза, мыла и др.

|

1 299

|

1959

|

тел. 210-00-23 |www.fatfactory.ru

|

|

2

|

Кондитерское объединение

«СладКо»

|

4 206

|

-1,6%

|

443

|

178

|

Произ-водство конди-терских изделий

|

2 100

|

2001

|

тел. 254-43-03 |

www.sladco.ru |

|

3

|

Комбинат пищевой «Хороший вкус»

|

1 850

|

-2%

|

340

|

14

|

Мясо-пере-работка

|

802

|

2002

|

тел. 341-73-30 |

www.h-vk.ru |

|

4

|

КМГ «Черкашин и Партнеръ»

|

1 274

|

1,5%

|

140

|

42

|

Мясо-пере-работка

|

451

|

1995

|

тел. 373-65-65 |

www.kmg2.ru |

|

5

|

Пильщиков Евгений Леонидович

|

1 260

|

2%

|

56

|

н/д

|

Про-мыш-ленная пере-работка молока

|

900

|

1925

|

тел. (34355) 6-70-05 |

www.irbit-mz.ru |

|

6

|

«Молочная Благодать»***

Жуков Юрий Александрович

|

948

|

15%

|

40

|

н/д

|

Про-мыш-ленная пере-работка молока

|

357

|

1968

|

тел. (34344) 2-49-15 |

www.oaomb.ru |

|

7

|

782

|

12%

|

320

|

20

|

Мясо-пере-работка

|

439

|

1979

|

тел. 323-30-50 |

www.nmd.ur.ru |

|

|

8

|

Комбинат мясной «Каменск-Уральский»

Князев Андрей Викторович

|

661

|

1,7%

|

156

|

15

|

Мясо-пере-работка

|

456

|

2000

|

тел. (3439) 37-02-00

|

|

9

|

Хладокомбинат № 3

|

з/д

|

21%

|

138

|

20

|

Мясо-пере-работка

|

620

|

1974

|

тел. 322-95-39

|

|

10

|

«Агросервис» (ТМ «Екатеринбургский мясокомбинат»)

|

500

|

н/д

|

270

|

н/д

|

Мясо-пере-работка

|

1 300

|

1931****

|

тел. 372-11-11 |

www.ags-emk.ru |

|

11

|

з/д

|

-2%

|

180

|

|

|||||

Рейтинг продуктового ритейла в Екатеринбурге 2008

Методика составления ТОП-листа

Участники

В рейтинг продуктового ритейла Екатеринбурга вошли местные сети розничных и мелкооптовых магазинов продовольственных товаров, а также федеральные и иностранные сети. Участники ТОП-листа разделены на две группы — российские и иностранные сети. Федеральные и иностранные компании предоставили данные о деятельности сети в Екатеринбурге.

Как проводился отбор участников

Рейтинг продуктового ритейла Екатеринбурга формировался из двух этапов. На первом этапе специалисты аналитической группы «ДК» проанализировали открытые источники. Экспертные комментарии были получены от Комитета по товарному рынку администрации Екатеринбурга, а также от участников рынка. На втором этапе специалисты «ДК» разослали компаниям анкеты, в которых запрашивались конкретные характеристики деятельности. Информация, полученная аналитической группой, была перепроверена.

По каким показателям ранжируются участники

Основной показатель для ранжирования — совокупный оборот сети в Екатеринбурге и Свердловской области в 2008 г., млн руб. Дополнительные показатели — совокупная торговая площадь сети в Екатеринбурге, кв. м; количество торговых точек сети и др.

Принятые сокращения

А — компании расположены

в алфавитном порядке.

В/р — вне ранжирования, т. е. компания не предоставила данные, но, по экспертным оценкам, входит в число крупнейших игроков.

Н/д — нет данных, т. е. компания не предоставила данные.

Источники инфографики

Комитет по товарному рынку администрации Екатеринбурга, экспертные оценки, ТОП-лист «ДК»

Показатели рынка

150 млрд руб. Объем рынка продритейла Екатеринбурга в 2008 г.

40% Средняя динамика оборота лидеров рынка по сравнению с 2007 г.

32 Количество сетей продритейла в Екатеринбурге на 01.07.09

340 Совокупное количество точек сетей продритейла

13 000 Среднее число покупателей в 1 супермаркете в день на 01.07.09

350 руб. Средний чек в супермаркете Екатеринбурга на 01.07.09

Рейтинг продуктового ритейла в Екатеринбурге 2008

|

|

|

|

Дина-мика обо-рота в Екб.

и Св.

обл.

к 2007 г. |

Струк-тура оборота

в Екб. и

Св. обл.,

млн руб.

|

Оборот сети в России

в 2008 г., млн руб. |

Кол-во сот-руд-ников сети в об-ласти, чел.

|

Ста-

тус

се-

ти

|

Ло-ка-ли-за-ция го-лов-ного офи-са

|

На-

ча-

ло

ра-

бо-

ты в Екб.

|

Телефон, сайт

|

|

|

Го-род

|

Обла-сть

|

||||||||||

|

1

|

«Монетка»

Заболотнов Роман Николаевич

|

13 585

|

53%

|

7 330

|

6 255

|

21 589

|

4 374

|

Регион.

|

Екб.

|

2001

|

тел. 216-19-70 |

www.monetka.ru

|

|

2

|

«Кировский»

Ковпак Игорь Иванович

|

11 000*

|

6%

|

н/д

|

н/д

|

н/д

|

н/д

|

Регион.

|

Екб.

|

1987

|

тел. 347-28-80 | www.kirmarket.ru

|

|

3

|

«Купец»

Котляров Владимир* Борисович

|

7 470

|

-0,1%

|

6 100

|

1 370

|

7 764

|

н/д

|

Регион.

|

Екб.

|

1998

|

тел. 229-30-50 | www.tc-kupetz.ru

|

|

4

|

«Мегамарт»

Комиссаров Александр Евгеньевич

|

6 711

|

54%

|

3 961

|

2 750

|

н/д

|

2 649

|

Федер.

|

Екб.

|

1995

|

тел. 260-82-72 | www.

megamart.ru

|

|

5

|

«Звездный»

Райсих Александр Александрович

|

2 833

|

27%

|

2 693

|

140

|

2 833

|

780

|

Регион.

|

Екб.

|

2000

|

тел. 234-74-50 | www.uralstar.ru

|

|

6

|

«Елисей»

Лачихина Марина Борисовна

|

1 012

|

49%

|

1 012

|

0

|

1 012

|

600

|

Город.

|

Екб.

|

2000

|

тел. 373-34-33 | www.elisey-mag.ru

|

|

в/р

|

«Пятерочка»

Красников Алексей Викторович

|

н/д

|

н/д

|

н/д

|

н/д

|

н/д

|

н/д

|

Федер.

|

Мск.

|

2003

|

тел. 216-16-02 | www.e5.ru

|

События продуктового ритейла в Екатеринбурге 2008

- Весной 2008 г. «Кировский» открыл магазин класса люкс площадью 1 тыс. кв. м на ул. Жукова, а «Атомстройкомплекс» потратил около $10 млн на запуск магазина S-класса «Делис» (площадь 2 тыс. кв. м), который находится в ЖК «Аквамарин».

- В 2008 г. Екатеринбург покинула сеть «Рамстор», принадлежавшая турецкой компании «Рамэнка». В городе «Рамстор» проработал чуть больше года: гипермаркет площадью 8 тыс. кв. м был якорным арендатором ТРЦ «Карнавал». С сентября там работает французский «Ашан-Сити».

- В ноябре 2008 г. Игорь Ковпак, владелец ТС «Супермаркет «Кировский», купил у предпринимателя Николая Кретова сеть «Корзинка» (11 магазинов) и торговый центр «Город VIP».

- В декабре 2008 г. в ТРЦ «Парк Хаус» на месте закрытого в июле «Гроссмарта» открылся гипермаркет «Карусель», принадлежащий X5 Retail Group (владелец торговых сетей «Перекресток», «Пятерочка», «Карусель»). Причиной смены якорного арендатора стали следующие события: в апреле 2008 г. немецкий партнер компании «МАРТА» Rewe Group отказался купить принадлежащую ей сеть «Гроссмарт», и «МАРТА» не смогла рассчитаться по облигациям.

- Екатеринбургский филиал Банка Сосьете Женераль Восток (BSGV) выдал 300 млн руб. ТС «Монетка». Как сообщили в службе по связям с общественностью банка, срок действия кредитно-документарного лимита составляет один год. Деньги будут направлены на пополнение оборотных средств. Другие параметры лимита не уточняются.

Тренды продуктового ритейла в Екатеринбурге 2007

- Кризис вызвал сокращение ассортимента продукции, а также перераспределение спроса в более низкий ценовой сегмент. Однако стандартная потребительская корзина практически не пострадала, залеживаются на полках только товары, не относящиеся к категории первой необходимости.

- Отечественные продукты, по прогнозам специалистов, постепенно будут вытеснять импортные. Если сейчас доля импорта на прилавках составляет четверть от общего числа продуктов, то в течение года она сократится до 5-10%.

- Усиление позиций собственных торговых марок, под которыми сети продают почти весь спектр продуктов ежедневного потребления. Прежде всего — за счет дешевизны по сравнению с аналогами (в среднем на 10-20%).

- Местные сети по-прежнему держат большую часть рынка (не менее 80%) и наращивают количество точек (динамика роста торговых точек в Екатеринбурге и Свердловской области к 2007 г. составила 9%). Федеральным и иностранным сетям трудно зайти на рынок в первую очередь из-за отсутствия подходящих торговых площадей, вызванного остановкой строительства ряда торговых центров.

- Изменение количественного и качественного состава поставщиков. Корректировка ценовой политики большинства сетей — сокращение наценок. Крупные торговые сети уже пытаются увеличить отсрочку платежа до трех месяцев. Часть поставщиков отказывается работать без предоплаты, большинство пересматривает структуру затрат и повышает цены.

Прогнозы продуктового ритейла в Екатеринбурге 2009

Александр

Комиссаров директор «Мегамарт»

В 2009 г. на рынке продовольственного ритейла Екатеринбурга ожидается сокращение ассортимента и более четкое распределение по форматам и покупательским аудиториям. Бурного развития, которое переживал рынок в докризисный период, не будет. Это связано в первую очередь с отсутствием финансирования и малым количеством вводимых объектов.

Оксана Токарева

руководитель отдела правительственных и внешних связей «Метро Кэш энд Керри»

Наши основные клиенты, малый и средний бизнес, столкнулись со значительными трудностями в кризисный период. Со своей стороны мы делаем все возможное для их поддержки. Для этого в торговых центрах проводятся различные акции, позволяющие нашим клиентам приобретать качественный товар по невысоким ценам. В последнее время мы активизировали в России работу с собственными торговыми марками и изучаем возможности расширения спектра предлагаемых услуг.

Марина Лачихина

генеральный директор сети магазинов «Елисей»

По результатам исследования Nielsen, проведенного в конце мая 2009 г., впервые за восемь месяцев с начала кризиса уровень потребительского доверия в России стабилизировался. Но для потребителей по-прежнему важна экономия «здесь и сейчас», поэтому важнейшим критерием выбора товара становится соотношение цены и качества. Второй и третий кварталы 2009 г. будут тяжелыми для большинства ритейлеров, но есть надежда, что четвертый квартал порадует нас ростом продаж.

«Рейтинг продуктового ритейла в Екатеринбурге» в публикациях DK.RU

Качество жизни

| Мнения

| WIKI — биографии персон и справки о компаниях

| ||||||||||||||||||||||||||||||||||||||||||||||||||